5月29日,《关于集成电路设计企业和软件企业2019年度企业所得税汇算清缴适用政策的公告》(财政部 税务总局公告2020年第29号)出台了,对符合条件的集成电路设计和软件产业的“两免三减半”的政策优惠进行了延续。

除湖北外,全国企业所得税汇算清缴期马上就结束了,我本以为与汇算清缴相关的政策应该不会有变数,没想到在最后时刻,5月29日国家突然追加出台了一个优惠政策,很像我们小时候,开学前突然想起,还有一项作业忘记写了,于是赶紧熬夜补。

当然,我只是说感觉像,但实际上肯定不会忘记了,之所以这么晚出台,可能是因为纠结吧。

对于集成电路设计企业和软件企业,是否要给予优惠,感觉国家每年都要犹豫很久。去年是5月17日下发的优惠政策(2019年第68号公告),没想到今年到5月29日才出台。

对于这么一个难产的优惠政策,虽然话不多,但要准确理解还是需要费些功夫的。我们一起来琢磨一下:

“依法成立且符合条件的集成电路设计企业和软件企业,在2019年12月31日前自获利年度起计算优惠期,第一年至第二年免征企业所得税,第三年至第五年按照25%的法定税率减半征收企业所得税,并享受至期满为止。”

这段话仔细分析,有四层意思:

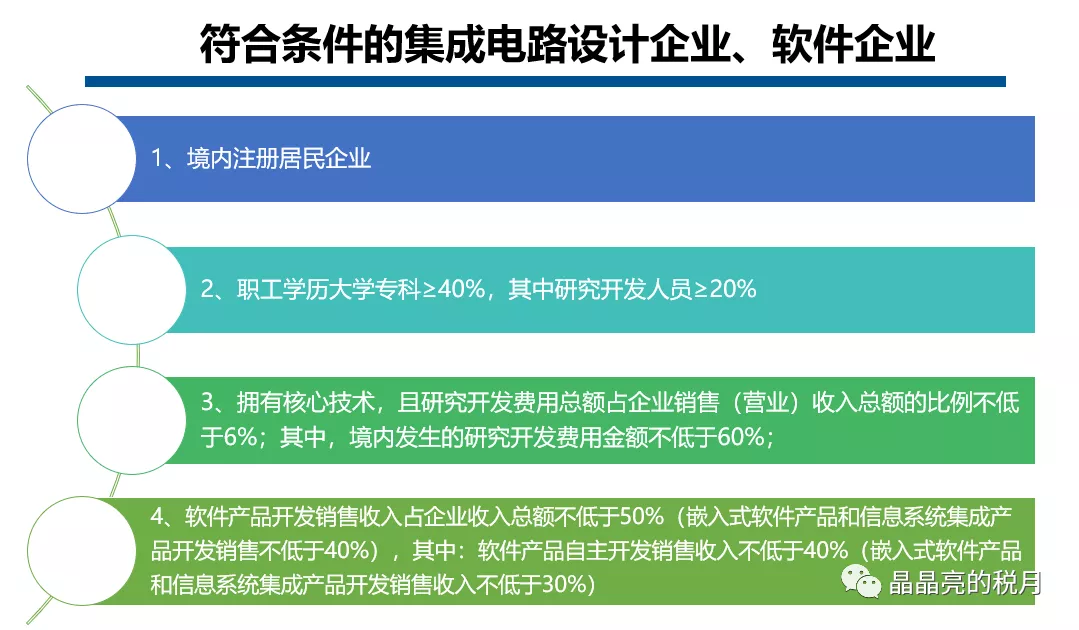

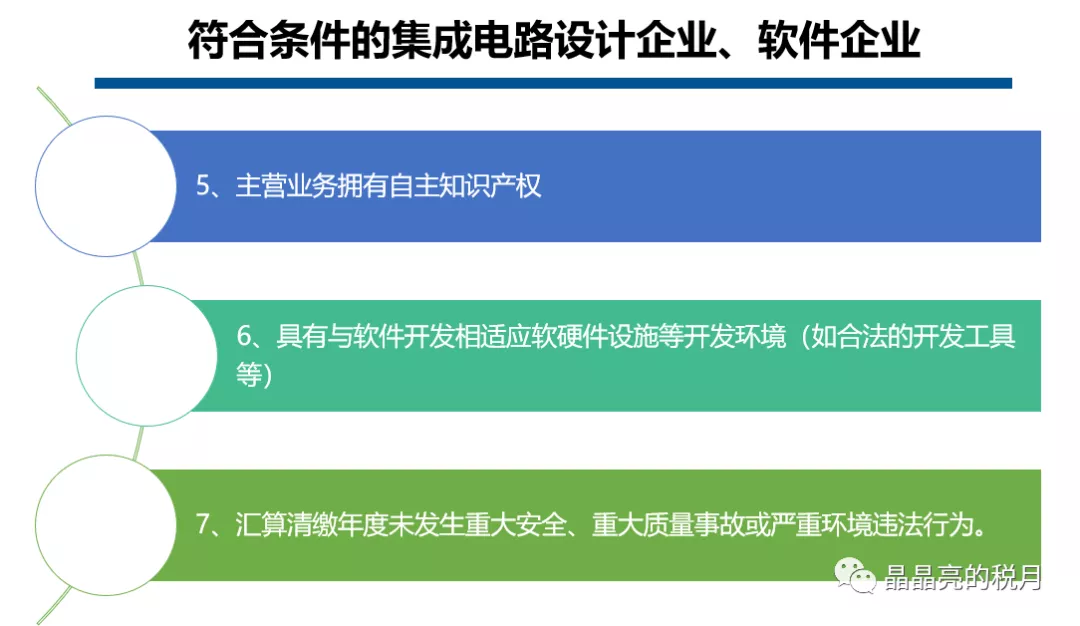

1、享受优惠必须是符合条件的“集成电路设计企业和软件企业”,这些条件是什么?在财税〔2012〕27号和财税〔2016〕49号文件中有详细规定,分别从境内居民企业、职工学历比例且研发人员比例,研发费用比例,软件收入、自主知识产权、开发环境、无重大事故这七个方面做了规定。企业自行对照了解即可,不难理解。

2、可以享受优惠的的软件企业应该是在2019年12月31日前已经成立且同时符合上述七条件。如果之前成立但不满足条件,则不能享受这个优惠。

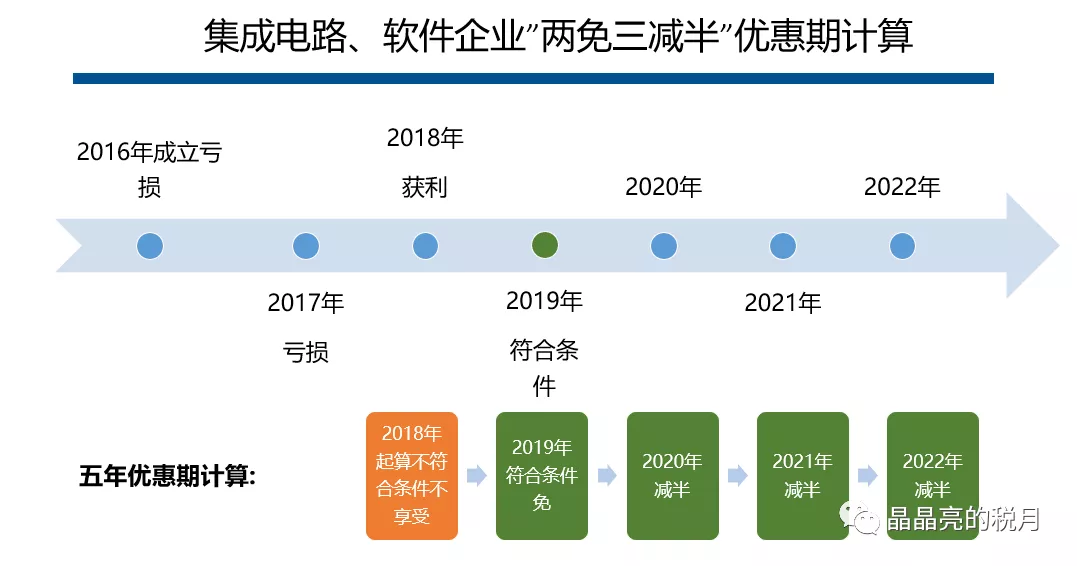

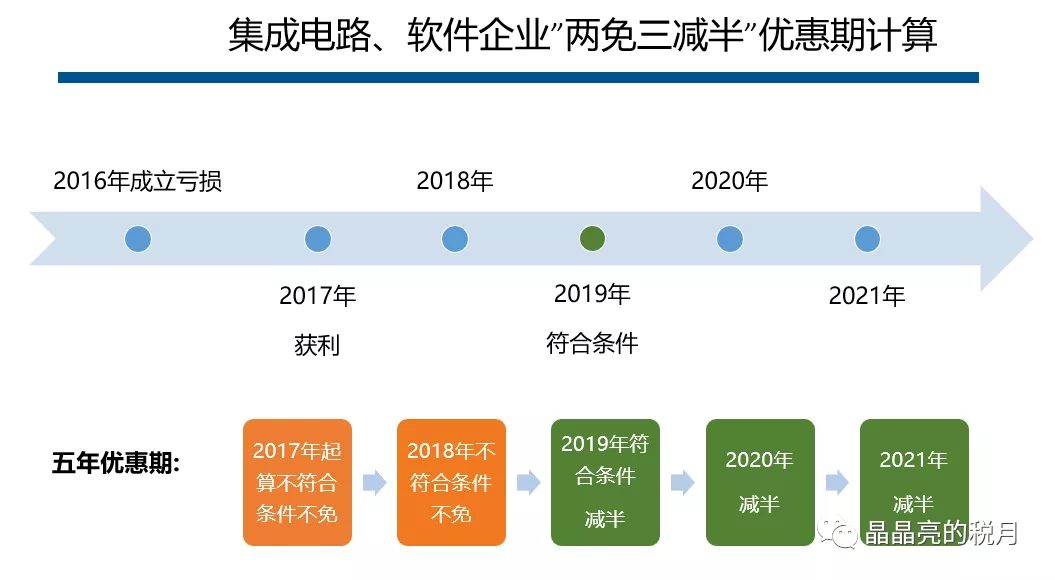

3、优惠期的起点是从获利年度开始计算,而不是从符合软件企业七个条件的年度开始。请注意,获利年度是应纳税所得额大于0的年度,不是会计利润大于0的年度。

4、只要可以从2019年开始计算优惠期了,“两免三减半”这五年是连续的,不会间断,享受到底。

所以说,想准确把握这项优惠政策,需要掌握的两个时间节点有,企业什么时候符合软件企业条件?企业什么时候获利?

了解了这两个时间点,我们先看一下财税〔2016〕49号公告第九条给出的优惠期计算规则:

“软件、集成电路企业应从企业的获利年度起计算定期减免税优惠期。如获利年度不符合优惠条件的,应自首次符合软件、集成电路企业条件的年度起,在其优惠期的剩余年限内享受相应的减免税优惠。

我们举例来了解一下,

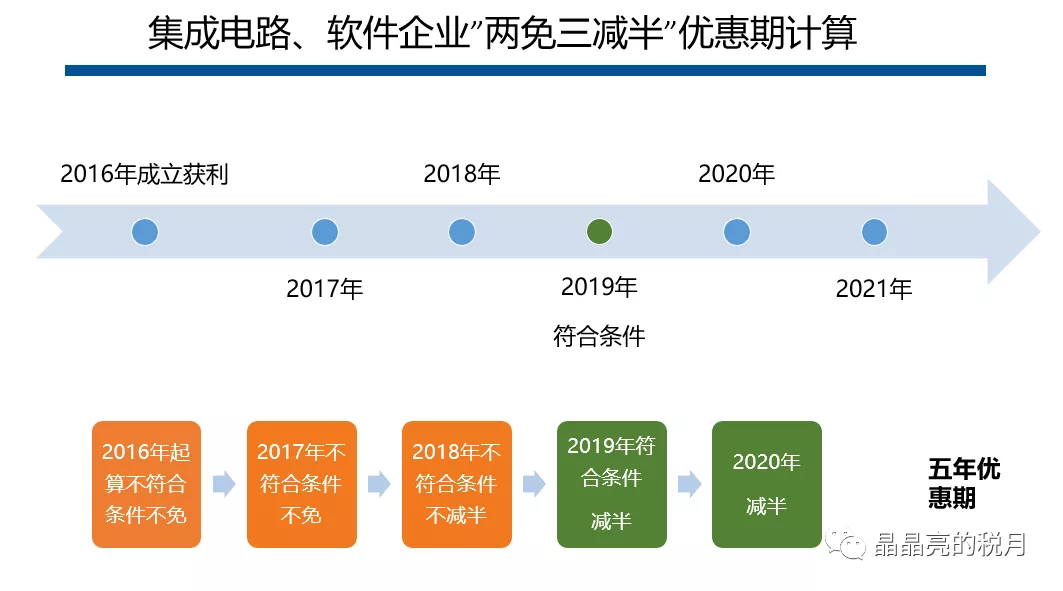

1、该公司2018年获利,开始计算优惠期,但企业2019年才符合上述七个条件,所以实际优惠是从2019年开始享受的,只能享受剩余的“一免三减半”。

2、该公司2017年获利,开始计算优惠期,但企业2019年才符合上述七个条件,所以实际优惠是从2019年开始享受的,只能享受剩余的“三减半”。

3、该公司2016年获利,开始计算优惠期,但企业2019年才符合上述七个条件,所以实际优惠是从2019年开始享受的,只能享受剩余的“两减半”。

3、该公司2016年获利,开始计算优惠期

通过上图可以清晰地看到,获利期和符合软件企业条件这两个因素是如何叠加,共同影响,最终如何确定优惠期。

如果有的企业后知后觉,2014年成立并获利,2014-2018年五年都没有有意识地向软件企业靠拢,不符合软件企业的七个条件,直到2019年度才符合,那这个两免三减半的优惠,就与企业擦肩而过,无缘相见了。

除非是国家规划布局内的重点软件企业和集成电路设计企业,如当年未享受免税优惠的,可减按10%的税率征收企业所得税。

重点软件企业除了具备普通软件企业的条件,还需要额外符合财税〔2016〕49号公告的一个可选条件,可选条件当然是需要收入更高,研发费用更多,大家可以自行对照是否符合。

至于达不到条件,进不了重点班的同学们,就不用想了,早些散了吧!

另外,如果赶上了末班车,可以享受软件企业优惠,是否需要备案呢?

根据国家税务总局公告2018年第23号第十二条的相关规定,不需要事前备案,但税务机关会进行后续管理,所以需要事后报送资料。

享受集成电路生产企业、集成电路设计企业、软件企业、国家规划布局内的重点软件企业和集成电路设计企业等优惠事项的企业,应当在完成年度汇算清缴后,按照《目录》“后续管理要求”项目中列示的清单向税务机关提交资料。

了解了优惠期的计算,以及何时提交资料,集成电路企业、软件企业的朋友们,抓紧时间,赶紧对照一下自己手中的船票,看自己能不能登上这艘优惠的小船?