每个季度结束,会计朋友们就有一个重要的工作要做,那就是季度企业所得税预缴申报。

每个季初,二哥也会和税税念的朋友详细学习一遍所得税预缴申报,这也是一种复盘,我一直很看重学习的复盘,复盘的意义在于每一次重来都有新的认识和突破。

2020年2季度的企业所得税预缴申报表我们之前就了解到必然有修订,为什么这么说呢?因为就在5月份,国家出台了关于小型微利企业和个体工商户延缓缴纳2020年企业所得税有关事项的公告。

其中涉及小型微利企业的企业所得税延缓缴纳。

政策出台后,税总对政策解读时候就提到了,延缓纳税会通过填报企业所得税预缴纳税申报表享受。所以这里就为申报表的修订埋下伏笔。

果不其然,国家税务总局公告2020年第12号在6月的尾巴挂了出来,对预缴申报表进行了全面修订。

这其实已经算是2018版预缴申报表执行后的第3次修订了,这次修订基本涉及到了预缴表的每一张表格。

国家税务总局公告2018年第26号,2018年7月开始,当时企业所得税预缴申报表有一个重大变化。当时主要是为了适应近年来企业所得税相关政策不断完善以及税务系统“放管服”不断深化改革的需求,预缴申报精简了填报内容、全面落实了新政策、优化了申报体验。

为了贯彻落实型微利企业普惠性所得税减免政策,国家税务总局公告2019年第3号又对《中华人民共和国企业所得税月(季)度预缴纳税申报表(A类)》(A200000)进行了修订。

2019年7月起,国家税务总局公告2019年23号又对其进行了调整,主要是为了贯彻落实从事污染防治的第三方企业减按15%税率征收企业所得税、扩大固定资产加速折旧优惠政策适用范围等企业所得税优惠政策。

本次调整文件为国家税务总局公告2020年第12号,本次调整目的也是为了适应企业所得税近一年的最新政策,本次调整文件从2020年7月1日开始执行,执行后前面修订文件全部作废。

二哥认真对比了修订后的A表和之前报表的差异,发现除了为适应延期缴纳政策增加了相应栏次外,我们的A表的其他表单及填表说明都有一些调整,具体变化点在那里?今天二哥和大家具体分享一下,希望对大家对预缴申报表的修改有一个整体认识,助力大家完成2季度企业所得预缴申报工作。

变化1

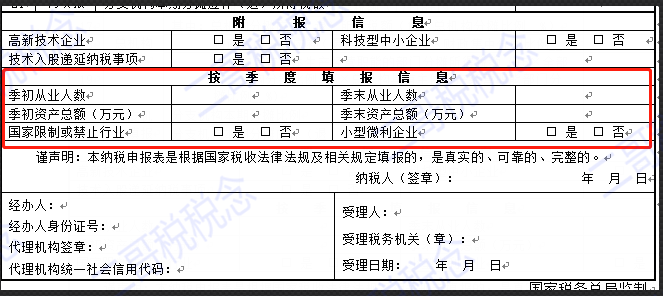

A200000表的“按季度填报信息”调整了位置且信息更完整。

原表格:

修订后的表格

按季度填表信息栏目调整到表头了位置,以前在表尾部。其实这个栏次的填写就一个主要目的,那就是判断企业是否符合小型微利企业的优惠政策。

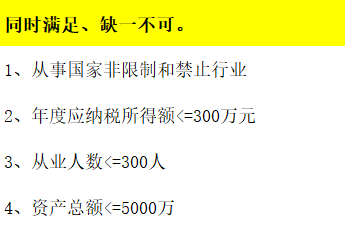

企业只要同时满足小型微利企业的四个条件就能享受优惠。

这里的从业人数和资产总额的算法都是按照季度平均值来算的。

季度平均值=(季初值+季末值)÷2

截至本期末季度平均值=截至本期末各季度平均值之和÷相应季度数

年度中间开业或者终止经营活动的,以其实际经营期计算上述指标。

我们每个月填写季度初和季度末的数据,系统自动计算季度平均值,现在表格变化后,我们不仅能看到当期的填写的资产和人数数据,还能看到全年4个季度的数据以及系统自动算出来的平均数,这样展示就更方便纳税人查询自己为什么能享受小型微利政策,又为什么没有享受小微政策了。

举个例,2020年二哥税税念公司1季度和2季度季初、季末的从业人数和资产总额数据如下:

表格最后的季度平均值就是系统根据前面填写的数据自动带出的,怎么算的呢?我们以资产总额为例看看

1季度资产总额季度平均值=(4300+4500)/2=4400

2季度资产总额季度平均值=(4500+4250)/2=4375

那么截至本期末季度平均值=

(4400+4375)/2=4387.5。

系统算出来数据再结合其他几个指标会自动判断是否给你勾选小微减免优惠栏。如果你觉得你应该享受但是实际又没勾选是,那么变化后的表格展示会让你更清晰的迅速检查哪里出了问题。

变化2

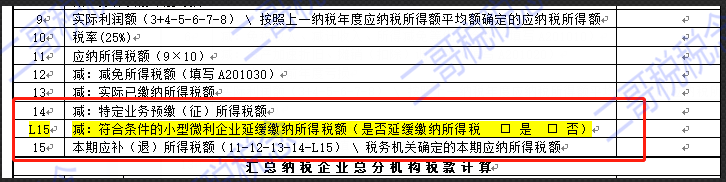

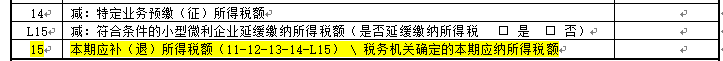

在原表单第14行和第15行之间新增第L15行,“减:符合条件的小型微利企业延缓缴纳所得税额(是否延缓缴纳所得税□是□否)”。

原表格:

修订后的表格

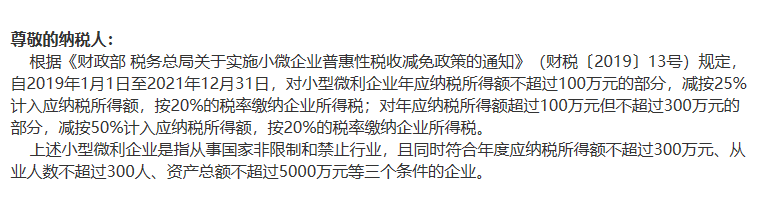

其实这个修订就是为了配合国家税务总局公告2020年第10号。

小型微利企业在2020年7月、10月办理第二、三季度企业所得税预缴申报时,只申报不缴税,应缴税款延缓至明年1月同2020年第四季度的税款一并缴纳。

详细政策解读:7月征收期,这两个税!只申报不缴纳,不违规!

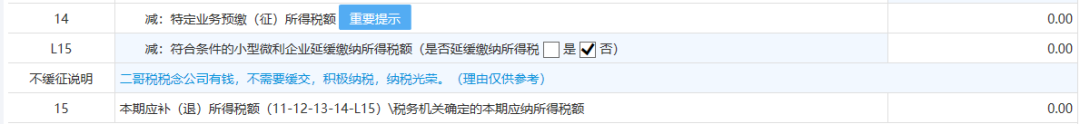

当然,你也可以选择不延缓纳税,那么你选择否就可以了,这个时候会让你填写一下不缓征说明,自己根据实际情况如实填写即可。如下图:

这个政策只针对的是小型微利企业,如果你申报后系统判断你不属于小型微利企业,那么这个地方自动灰色,无法选择。

变化3

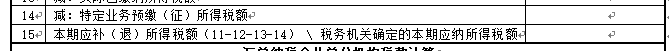

由于变化2中多出了一行L15,那么自然原来15行的名称和公式也就变化了。

原第15行名称修改为“本期应补(退)所得税额(11-12-13-14-L15)税务机关确定的本期应纳所得税额”。

原表格

现表格

这个就不赘述了。

变化4

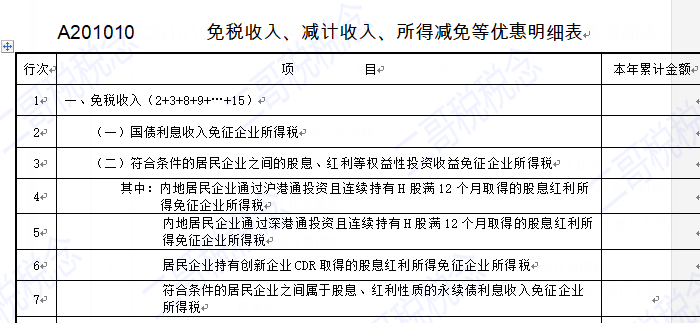

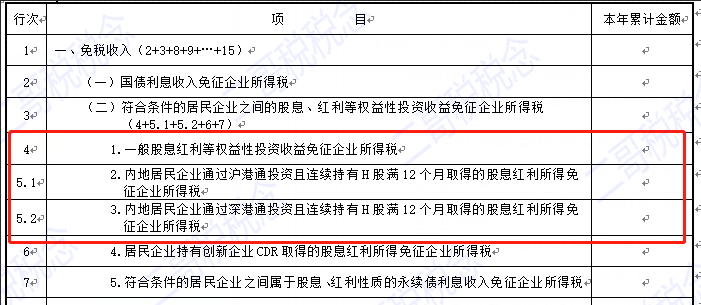

A201010符合条件的居民企业之间的股息、红利等权益性投资收益免征企业所得税增加其中明细项。

原表格:

修订后的表格:

这里其实就新增第4行内容且把原项目名称修改为“1.一般股息红利等权益性投资收益免征企业所得税”;

第4行“1.一般股息红利等权益性投资收益免征企业所得税”:填报根据《中华人民共和国企业所得税法实施条例》第八十三条规定,纳税人取得的投资收益,不含持有H股、创新企业CDR、永续债取得的投资收益。

其实这并不是什么新政策,就是增加了明细项目。

原来的4行变成5.1,原来的5变成5.2。

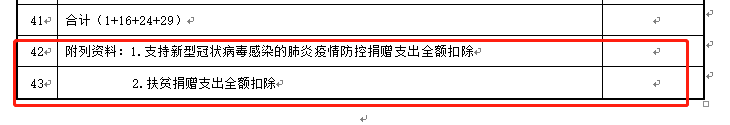

变化5

A201010最后新增42、43行。

这两栏主要根据相关财税政策填写准予在计算企业所得税应纳税所得额时据实扣除的本年累计金额。不过这里填写了并未纳入计算,应该就是一个统计作用。

变化6

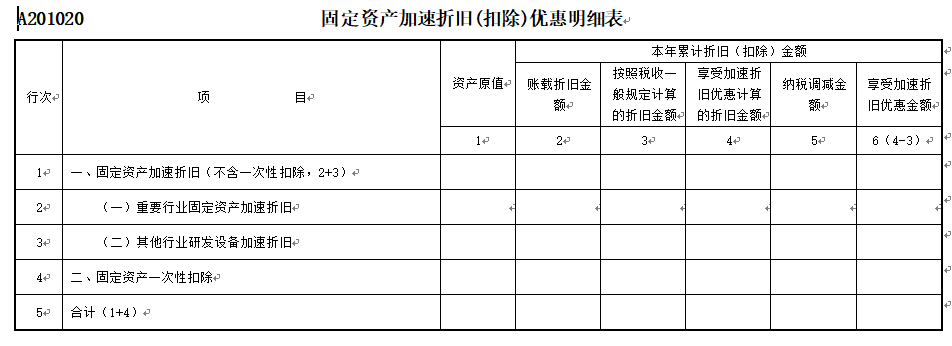

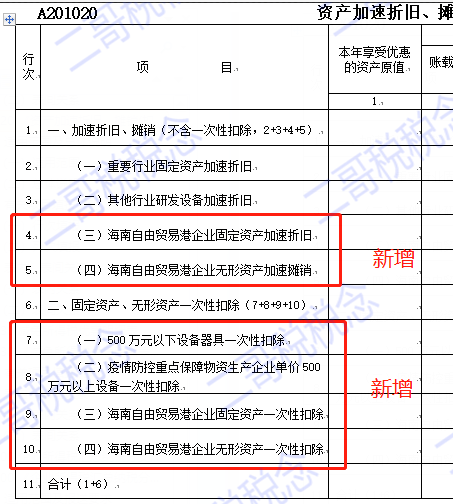

A201020《资产加速折旧、摊销(扣除)优惠明细表》根据新政策增加了明细项。

原表格:

修订后表格:

这里我们发现已经融入了最新的海南自由贸易港的相关政策。

对在海南自由贸易港设立的企业,新购置(含自建、自行开发)固定资产或无形资产,单位价值不超过500万元(含)的,允许一次性计入当期成本费用在计算应纳税所得额时扣除,不再分年度计算折旧和摊销;新购置(含自建、自行开发)固定资产或无形资产,单位价值超过500万元的,可以缩短折旧、摊销年限或采取加速折旧、摊销的方法。

该政策执行期间为2020年1月1日起执行至2024年12月31日,而政策出台就是6月份,所以这次修订非常及时完整。

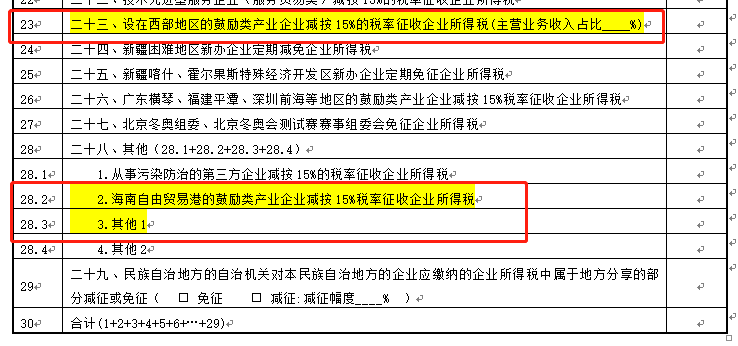

变化7

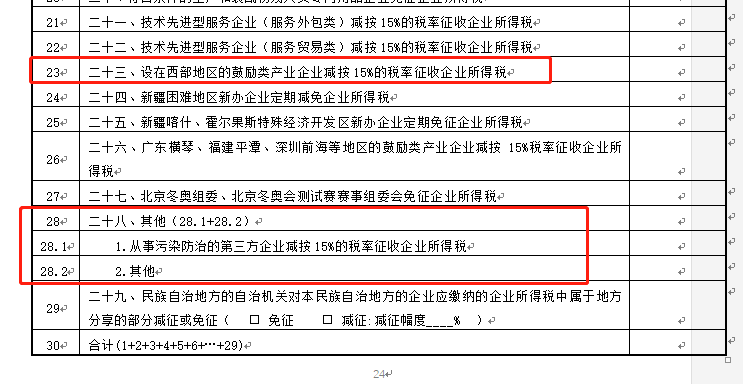

A201030减免所得税优惠明细表根据最新政策调整。

原表格:

修订后的表格:

纳税人填报该行次时,需填报符合《西部地区鼓励类产业目录》的主营业务收入占比,保留至小数点后四位,并按百分数填报。鼓励类产业企业是指以《西部地区鼓励类产业目录》中规定的产业项目为主营业务,且其主营业务收入占企业收入总额60%以上的企业。

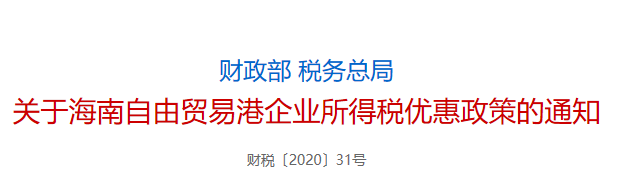

根据《财政部 税务总局关于海南自由贸易港企业所得税优惠政策的通知》(财税〔2020〕31号)规定,对注册在海南自由贸易港并实质性运营的鼓励类产业企业,减按15%的税率征收企业所得税。

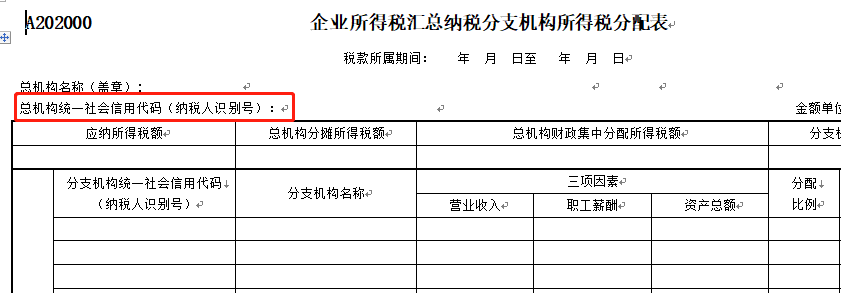

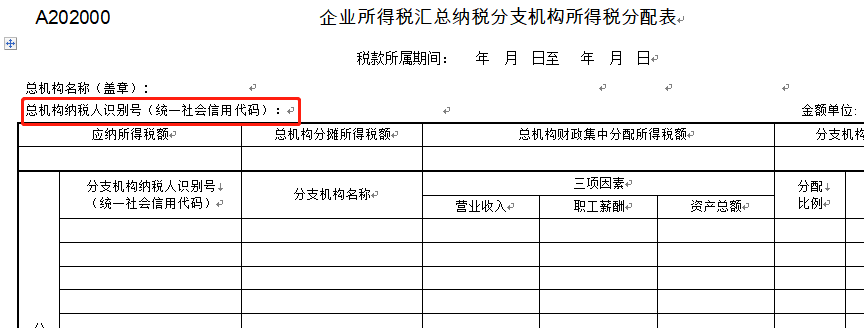

变化8

A202000企业所得税汇总纳税分支机构所得税分配表调整了抬头。

原表格:

修订后的表格:

以上就是2020年7月开始,查账征收企业在预缴企业所得税时候填写新申报表的主要变化点。

后面二哥紧接着会按照新申报表的填写规则结合实操案例在公众号为大家详细分享具体申报填写案例,新朋友可以关注一下二哥,一起学习实操报税。