近一段时间,有关房地产开发企业在一般计税方法下土地增值税收入和土地成本扣除的问题讨论交流的较多,讨论焦点集中在一般计税方法下,采用差额计税,会不会造成土地增值税的收入和增值税、企业所得税不一致问题以及会不会造成土地成本重复扣除的问题等等,本文采用正本溯源、以正拨乱的方式,从政策文件规定来一一说明,以期达到心存疑惑、陷入迷茫的同志们一看就知道,哦,原来是这样的目的,当然,个人对政策的理解能力有限,不当之处,敬请拍砖。

一、土地增值税的预征收入的计算

土地增值税采取预征和清算相结合的管理办法,在开发项目进行土地增值税清算前,就采用预征的办法,需要强调的是,土地增值税预征的收入和进行清算时的收入有时还真不一致,而我们所讨论的土地增值税的收入就是指的进行土地增值税的清算收入,为了便于理解,这里先说明一下土地增值税的预征收入:

国家税务总局公告2016年第70号(以下简称70号公告):营改增后,纳税人转让房地产的土地增值税应税收入不含增值税。适用增值税一般计税方法的纳税人,其转让房地产的土地增值税应税收入不含增值税销项税额;适用简易计税方法的纳税人,其转让房地产的土地增值税应税收入不含增值税应纳税额。

为方便纳税人,简化土地增值税预征税款计算,房地产开发企业采取预收款方式销售自行开发的房地产项目的,可按照以下方法计算土地增值税预征计征依据:

土地增值税预征的计征依据=预收款-应预缴增值税税款

从70号公告的来看,在房地产开发企业采用预收款方式销售房地产项目的,此时可采取简化的方式来预征土地增值税,这时候土地增值税的计征依据就和应税收入不一致了,土地增值税的应税收入是:不含增值税。适用增值税一般计税方法的纳税人,其转让房地产的土地增值税应税收入不含增值税销项税额;预征的计税依据是:预收款-应预缴增值税税款。这儿有什么区别呢?,结合国家税务总局2016年18号公告(下文详解,简称18号公告),简单举个例子:

一房开企业2021年7月采用预收款方式价税合计销售100万元,那么应预征增值税税为:

100/1.09*3%=2.75万元

应预征的土地增值税为:(100-2.75)*1.5%=1.56万元,(计税依据为97.25)

而非:100/1.09*1.5%=1.38万元(计税依据为91.74)。在这里,就造成了预征时增值税和土地增值税的计税依据不一致,但这只是2016年第70号公告中的简化计算,并不影响二者的应税收入计算(下文详解),需要注意的是在预征增值税时是直接拿预收款折算以后计算的,不扣除土地价款,土地价款是在计算增值税的销售额时才扣除的,同样,预征土地增值税时的计税依据是不含应预缴的增值税,而不是不含税销售额,在实务中这里理解有误的较多。

二、增值税的预征和增值税的收入和销售额

这里先要弄清楚一个问题,就是增值税的收入和增值税的计税依据(销售额)不是一回事,二者可能一致,也可能不一致,比如说在差额征税的情况下,收入和计税依据就可能不一致了,房地产开发企业销售自行开发的房地产项目采用一般计税方法的话即是差额征税的。

根据国家税务总局2016年18号公告,一般计税方法计税,按照取得的全部价款和价外费用,扣除当期销售房地产项目对应的土地价款后的余额计算销售额。销售额的计算公式如下:

销售额=(全部价款和价外费用-当期允许扣除的土地价款)÷(1+11%)(标记为原文规定,现在为9%)

我们从上述公式可以看出,分母变小了,得出的结果也势必会变小,那么是不是说说增值税的收入(注意是收入、不是计税销售额)或者说主营业务收入是不是也变小了呢?其实真不是,还接着上面的例子,假设说销售这100万房产项目面积对应的土地价款是10万元(计算过程略),销售额为:

(100-10)/1.09=82.57万元

抵扣后销项税额为:82.57*9%=7.43万元

那么,与增值税的传统计算100/1.09*9%=8.26万元的差额0.83万元(8.26-7.43)去哪里了呢,下面我们通过会计核算来看个明白(暂不考虑会计准则-收入):

借:银行存款 100

贷:主营业务收入 91.74

应交税费-应交增值税(销项税额) 8.26

借:应交税费-应交增值税(销项税额抵减) 0.83

贷:主营业务成本 0.83

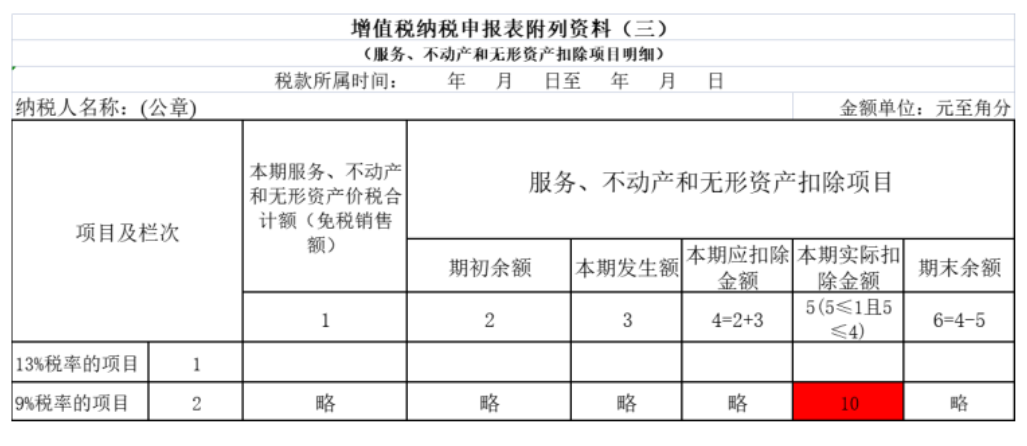

这里的0.83万元也就是应扣减的土地价款10万元中的增值税税额(10/1.09*9%=0.83),实际的销项税额为7.43万元,而增值税收入没有变化仍是91.94万元,但销售额为82.57万元,销项税为7.43万元,为了更加便于理解,下面我们从增值税申报表的角度来进一步说明,主要是主表、附表一、附表三:先计算本期可抵减的销项税额。

附表一:(为方便展示,删除了部分列)

然后,主表提取数据就提取到销项税额为7.43万元。根据70号公告的规定,土地增值税税收入在一般计税方法下不含销项税就是指不含这7.43万元,与增值税申报表所显示的销项税额也是一致的。

三、企业所得税、土地增值税与土地价款的扣除

房地产开发经营三大主税即增值税、企业所得税、土地增值税都涉及到土地价款的扣除,三者扣除方式也各有不同,大家在运用时也有不同的理解,但税收政策规定具有确定性,大家可以从不同的角度去理解,但结果一定是确定性的,不能不同的理解就会产生不同的结果。这里,个人从税收政策规定的角度来说明一下,以期达到殊途同归的目的:

1.增值税中的土地价款扣除:

按照18号公告,纳税人采用一般计税方法下,可以扣除土地价款,因为增值税进行税抵扣是需要进项票等凭证的额,而土地价款无法取得专用发票等凭证而采取的特殊规定,目的是为例确保增值税链条完整。这里需要注意三点,一是只有采用一般计税方式下才可以采用(如老项目采用简易计税方式的就不能扣除土地成本);二是扣除的土地价款是当期销售房地产项目对应的土地价款,纳税人应建立台账登记土地价款的扣除情况,且扣除的土地价款不得超过纳税人实际支付的土地价款,同时需要必要的凭证如省级以上(含省级)财政部门监(印)制的财政票据(18号公告)、提供拆迁协议、拆迁双方支付和取得拆迁补偿费用凭证等能够证明拆迁补偿费用真实性的材料(财税[2016]140号);三是需要通过增值税申报表来体现出来(见上文)。

2.企业所得税中土地价款的扣除:

根据国税发[2009]31号文,在企业所得税中的土地价款为土地征用费及拆迁补偿费:指为取得土地开发使用权(或开发权)而发生的各项费用,主要包括土地买价或出让金、大市政配套费、契税、耕地占用税、土地使用费、土地闲置费、土地变更用途和超面积补交的地价及相关税费、拆迁补偿支出、安置及动迁支出、回迁房建造支出、农作物补偿费、危房补偿费等,这里的范围与增值税的扣除范围就不一样了,企业所得税土地价款的扣除主要是通过归集分配的方式进行税前扣除的,取得土地使用权及支付的上述费用后,计入“开发成本”、按照确定的成本对象进行分配、开发产品完工后转入“开发产品”,房地产项目销售后按照对应的“开发产品”的成本,计入“主营业务成本”税前扣除。

3.土地增值税中的土地价款扣除:

在土地增值税清算中的土地价款扣除,主要是分摊土地价款,第一是要分摊同一宗土地上多个项目之间的分摊(土地增值税是按照项目清算的);第二是要在同一项目不同房产类型之间分摊(三分法或两分法);第三是要在已售和未售之间分摊,每种房产类型中的已售部分才可以在清算时予以扣除。

大家在学习中会发现,土地增值税的六项成本和企业所得税的六项成本非常相近,容易混淆,在实务中有些税务部门还要求在进行土地增值税清算时一并的企业所得税进行核查,这个要求从强化税收管理的角度来讲也有道理,但土地增值税清算和企业所得税核查是两回事,有联系,但不能混为一谈,从两个税种六项成本构成的的字面来看,确实十分接近,但二者的计税规则是不一样的:首先,二者的对象不同,虽然都与房地产项目相关,但土地增值税是一个项目多个年度的税收数据归集,企业所得税是所有项目(含其他经营行为)一个年度的税收数据归集,这一点要清楚;第二,两个税种的扣除原则不同,企业所得税遵循“真实发生、相关联、合理、合法”原则,扣除凭证方面发票是重要的方面不是全部(总局2018年28号公告)。土地增值税遵循正列举原则,原则上只有清算规程中列举的项目外,其他不得作为扣除项目扣除,实务中除拆迁补偿外需要有发票才能作为扣除项目,期间费用还采取了按比例扣除的方式,这与企业所得税是不同的。第三方面,企业所得税无论是否有项目、也无论项目的销售情况必须按季度预缴按年汇算;土地增值税是按照项目是否达到可清算或应清算的的条件后才能启动,二者发生的时点不尽一致。

四、归纳总结以下几点

1.房地产开发企业在销售自行开发的房地产项目在采用一般计税方法下,增值税的收入是全部价款和价外费用折合的不含税收入,销售额时扣除对应土地价款后的数额,二者计算得出的销项税之间的差额通过“应交税费-应交增值税(销项税额抵减)”进行调整,最后在申报表主表销项税一栏显示的是调整后的金额。

2.一般计税方法下,土地增值税的收入为不含销项税额,这个销项税额是经过抵减后的销项税额,与增值税申报表主表销项税一栏一致。需要是说明的是,土地增值税的收入只有在土地增值税清算时才使用,在预征时的计税依据是不含预缴增值税额,不是销项税额。

3.企业所得税的计税依据与增值税收入一致,如果发生视同销售行为而产生税会差异,通过企业所得税年度申报表调整。

4.关于土地价款的扣除,增值税是计算出来了扣除的(仅一般计税方法下);企业所得税是通过归集分配税前扣除的;土地增值税是通过归集、整理、分摊作为扣除项目扣除的。

以上纯属学术交流,不当支出,欢迎批评指正,欢迎拍砖,直至头破血流,在所不惜。