近期,有个会计朋友问:关于小额零星经营业务的判断标准,到底是怎么规定的?政策依据有哪些?

其实,提到小额零星这个词大家肯定都不陌生,但是具体的判定标准实务中一直是有争议的。所以,小编对小额零星经营业务的判断口径进行梳理,结果发现,大家只要把握清楚这两个问题就可以得出结论。

1.“小额零星”的判断口径及相关政策依据是什么?

2.减税降费政策口径如有变化是否提高判断标准?

一、“小额零星”的判断口径及相关政策依据

1.按期纳税的月销售额不超过2万元,按次纳税的每次(日)销售额不超过300-500元。

“小额零星”这个说法是源于国家税务总局公告2018年第28号,文件规定,小额零星经营业务的判断标准是个人从事应税项目经营业务的销售额不超过增值税相关政策规定的起征点。

2019年4月13日,国家税务总局12366在线答疑:现在增值税的起征点,按照《增值税暂行条例实施细则》和《营改增试点实施办法》执行。

于是,我们来看下增值税相关政策规定,根据《增值税暂行条例实施细则》以及财税[2016]36号规定,增值税起征点的适用范围限于个人。增值税起征点幅度如下:按期纳税的,为月销售额5000-20000元(含本数)。按次纳税的,为每次(日)销售额300-500元(含本数)。

2.按期纳税的月销售额不超过3万元,按次纳税的每次(日)销售额不超过300-500元。

原文摘录如下:根据国家税务总局2018年第三季度政策解读现场实录,国家税务总局所得税司副司长刘宝柱明确:对方为个人且从事小额零星经营业务,即企业与个人发生交易,且与该个人应税交易额未超过增值税相关政策规定起征点的,企业支出可以税务机关代开的发票或者收款凭证以及内部凭证作为税前扣除凭证。根据《增值税暂行条例》及实施细则、财税[2017]76号等政策规定,小额零星经营业务可按以下标准判断:按月纳税的,月销售额不超过3万元;按次纳税的,每次(日)销售额不超过300-500元(具体标准按照各省有关部门规定执行)。但是,如果个人销售额超过上述规定,相关支出仍应以发票(包括按照规定由税务机关代开的发票)作为税前扣除凭证。

3.按期纳税的月销售额不超过10万元,按次纳税的每次(日)销售额不超过300-500元。

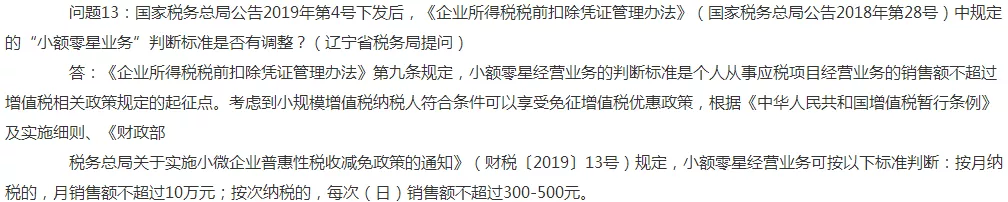

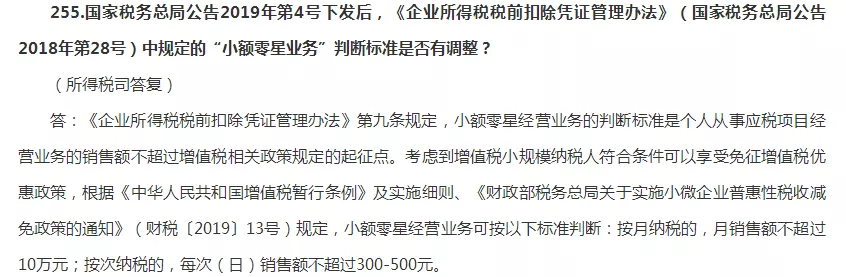

先来看看2019年4月28日,国家税务总局广西壮族自治区税务局回复:根据《增值税暂行条例》及实施细则、财税[2019]13号规定,小额零星经营业务可按以下标准判断:按月纳税的,月销售额不超过10万元;按次纳税的,每次(日)销售额不超过300-500元。如下图:

然后,在2019年5月29日,厦门税务企业所得税处杨毓芳主任在线解答2018年度企业所得税汇算清缴相关问题时回复:根据(《增值税暂行条例》及实施细则、财税[2019]13号)规定,小额零星经营业务可按以下标准判断:按月纳税的,月销售额不超过10万元;按次纳税的,每次(日)销售额不超过300-500元。

接着,在2019年9月3日,国家税务总局在2019年减税降费政策答复汇编(第一辑)中答复:小额零星经营业务可按以下标准判断:按月纳税的,月销售额不超过10万元;按次纳税的,每次(日)销售额不超过300-500元。如下图:

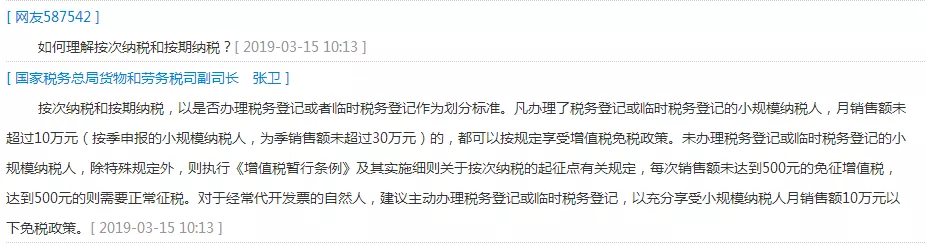

根据以上政策规定,我们最后只需要明确一个问题,就是如何判断按次纳税和按期纳税?这个问题,国家税务总局在2019年3月15日,解读“增值税小规模纳税人月销售额10万元以下免税政策”在线访谈中明确,按次纳税和按期纳税,以是否办理税务登记或者临时税务登记作为划分标准。凡办理了税务登记或临时税务登记的小规模纳税人,月销售额未超过10万元(按季申报的小规模纳税人,为季销售额未超过30万元)的,都可以按规定享受增值税免税政策。未办理税务登记或临时税务登记的小规模纳税人,除特殊规定外,则执行《增值税暂行条例》及实施细则关于按次纳税的起征点有关规定,每次销售额未达到500元的免征增值税,达到500元的则需要正常征税。对于经常代开发票的自然人,建议主动办理税务登记或临时税务登记,以充分享受小规模纳税人月销售额10万元以下免税政策。如下图:

二、减税降费口径扩大后标准是否提高

大家都知道,从2021年4月1日起,增值税小规模纳税人免税标准由月销售额不超过10万元提高到月销售额不超过15万元,那么小额零星判断口径是否也相应提高了呢?

目前,小编只看到海南税务对此作出了明确回复:凡办理了税务登记或临时税务登记的小规模纳税人,月销售额未超过15万元(按季纳税的小规模纳税人,为季度销售额未超过45万元)的,都可以按规定享受增值税免税政策。未办理税务登记或临时税务登记的小规模纳税人,除特殊规定外,则执行《中华人民共和国增值税暂行条例》及其实施细则关于按次纳税的起征点有关规定,每次销售额未达到500元的免征增值税,达到500元的需要按规定缴纳增值税。如下图:

分析:随着2021年减税降费政策力度加大,增值税小规模纳税人免征增值税的标准提高到了按月销售额不超过15万元。企业所得税中关于“小额零星经营业务的判断标准”是否也随之提高,除个别省份税局发布了提高判断标准的口径,总局层面并没有发布统一口径。因此,建议纳税人在实际执行时咨询所属税务机关,避免给企业带来涉税风险。

小结:

根据上述分析,通常来说,小额零星经营业务判断标准可以归纳为三点:

一是有税务登记的都是按期纳税的,月销售额不超过10万元(主管税务机关规定提高到15万的除外)。

二是依法未办理税务登记的,一般按次纳税,每次(日)销售额不超过300-500元。

三是有特殊规定的没有办理税务登记的,也可视为按期纳税,月销售额不超过10万元(主管税务机关规定提高到15万的除外)。

提醒:

个别省份按期纳税的执行口径,可依据当地税局规定。

来源:众可信财税

2019年5月的解析——

12366依法答复:小额零星经营业务判断标准,按月的是2万元

为了贯彻落实党中央和国务院减税降费的决策部署,2019年1月17日财政部和税务总局联合发布的《财政部 税务总局关于实施小微企业普惠性税收减免政策的通知》(财税〔2019〕13号)规定,在2019年1月1日至2021年12月31日期间,将增值税小规模纳税人免征增值税月销售额由不超过3万元(按季纳税9万元)提高到10万元以下(含本数)。有人据此认为,无需发票可税前扣除的小额零星经营业务的判断标准也随之水涨船高,按月纳税的,提高到十万元。

为了求证上述小额零星经营业务的判断标准问题,2019年5月20日10时20分许,笔者拨打(010)12366电话向12366纳税服务热线咨询。根据语音提示,依次按了1、0和2按键,得到1972号咨询员的解答。现将咨询情况简要记录如下:

对话录

笔者:《企业所得税税前扣除凭证管理办法》(国家税务总局2018年28号公告)第九条规定的小额零星经营业务的判断标准,是2万元、3万元还是10万元?

咨询员:增值税起征点,按月的为2万元,按次的为500元。

笔者:小额零星经营业务的判断标准,以前有人解读、解答为3万元,现在又有人说是10万元。

咨询员:看不到您说的。增值税起征点,按月的为2万元,按次的为500元。

笔者:我可以将挂在官网上的解读提供给您。

咨询员:要看增值税暂行条例(实施细则)(是怎样规定的),只能根据文件政策给您解答。

笔者:我的观点与您的解答一致,谢谢!

笔者认为,28号公告规定得清清楚楚:小额零星经营业务的判断标准是个人从事应税项目经营业务的销售额不超过增值税相关政策规定的起征点。请注意,这里说的是起征点,既不是免征额,也不是符合小规模纳税人免征增值税月销售额标准的上限。尽管在2019年1月1日至2021年12月31日期间,增值税小规模纳税人免征增值税的月销售额由不超过3万元(按季纳税9万元)提高到10万元以下(含本数),但是《中华人民共和国增值税暂行条例实施细则》第三十七条和《财政部 国家税务总局关于全面推开营业税改征增值税试点的通知》(财税[2016]36号)附件一《营业税改征增值税试点实施办法》第五十条关于增值税起征点的规定并未随之变化,与此相关的小额零星经营业务的判断标准也未发生变化,即:按期纳税的月销售额为20000元,按次纳税的每次(日)销售额为500元。

之所以会产生“从2019年开始,小额零星经营业务相应可按以下新的标准判断:个人从事增值税应税项目经营业务,按月纳税的,月销售额不超过10万元……”的错误观点,是因为混淆了增值税起征点与小规模纳税人免征增值税销售额的概念,误将符合小规模纳税人免征增值税月销售额标准的上限当作起征点。

笔者提醒:税务机关是以税收法律、法规、规章和规范性文件为执法依据。不管是谁,也不论其地位的高低,或者名气的大小,如果其解读、解析、解答或者观点违背了税收法律、法规、规章和规范性文件的本意,则均不能采信;如果纳税人误听误信,或者偏听偏信,以此作为处理税务事项或者税收筹划的依据,则税收风险便会悄然而至。

警惕啊,善良的人们!

附:

《企业所得税税前扣除凭证管理办法》

第九条企业在境内发生的支出项目属于增值税应税项目(以下简称“应税项目”)的,对方为已办理税务登记的增值税纳税人,其支出以发票(包括按照规定由税务机关代开的发票)作为税前扣除凭证;对方为依法无需办理税务登记的单位或者从事小额零星经营业务的个人,其支出以税务机关代开的发票或者收款凭证及内部凭证作为税前扣除凭证,收款凭证应载明收款单位名称、个人姓名及身份证号、支出项目、收款金额等相关信息。

小额零星经营业务的判断标准是个人从事应税项目经营业务的销售额不超过增值税相关政策规定的起征点。

来源:扒开税雾 作者:胡晓明