引言

由于生产资料及销售产品的多样性,每个公司几乎都涉及兼有不同税率或征收率的增值税应税行为,如去酒店住宿的同时买了一盒特产,住宿按6%缴纳增值税,但特产应按13%缴纳增值税。

但增值税法规同时提出一些特殊的兼营行为,将其定性为“混合销售”,最常见的即为销售电梯的同时提供安装服务。核心在于其属于同一项销售行为,并且二者存在实质上的关联关系(买了电梯不安装无法使用,非专业人士无法安装电梯,只能由电梯厂家提供安装服务)。

国税总局的出发点是遵循实质重于形式原则,因此引申出“混合销售”概念,适用混合销售的行为,纳税人只需将合计价款按主业缴纳增值税,避免无法区分货物和劳务计税基数的情形。

但由于兼营和混合销售很多情况下难以界定,且同时新增规定了几项特殊的混合销售,进一步导致实务中企业难以定性,因此可能产生税务风险。

举例如下:

1.餐饮业案例

甲去旺哥小吃店点了一份蛋炒饭,同时加了一碟旺哥自制凉菜、一根火腿肠、一个卤蛋和一瓶可乐。

(1)如果甲都是堂食,如何认定?

(2)如果甲选择打包外卖,如何认定?

(3)如果甲开始堂食,后面将剩余部分打包带走,如何认定?

(4)如果旺哥小吃店不设堂食,只提供外卖,如何认定?

2.酒店业案例

去酒店住宿,酒店免费提供早餐、洗漱用品及2瓶矿泉水。但其余酒水、特产需要付费,如何认定?

3.旅游景点案例

景点销售门票的同时,提供租赁游船、自行车、观光巴士等,如何认定?

4.物业公司案例

物业公司提供物业服务,同时代收水电费、帮业主维修房屋,如何认定?

5.房地产公司案例

房地产公司卖房同时卖家电礼包,物业礼包如何认定?

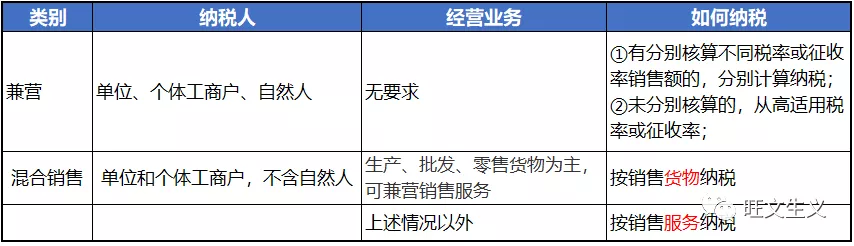

兼营和混合销售的一般规定

根据财税[2016]36号规定:

1.兼营

第三十九条:纳税人兼营销售货物、劳务、服务、无形资产或者不动产,适用不同税率或者征收率的,应当分别核算适用不同税率或者征收率的销售额;未分别核算的,从高适用税率。

具体为:

(1)兼有不同税率的,从高适用税率。

(2)兼有不同征收率的,从高适用征收率。

(3)同时兼有不同税率和征收率的,从高适用税率。

2.混合销售

第四十条:一项销售行为如果既涉及服务又涉及货物,为混合销售。从事货物的生产、批发或者零售的单位和个体工商户的混合销售行为,按照销售货物缴纳增值税;其他单位和个体工商户的混合销售行为,按照销售服务缴纳增值税。

本条所称从事货物的生产、批发或者零售的单位和个体工商户,包括以从事货物的生产、批发或者零售为主,并兼营销售服务的单位和个体工商户在内。

因此,兼营是指纳税人经营的业务中,有两项或多项销售行为,这些销售行为相互独立,没有关联关系。如生产汽车的企业,同时给其他企业做技术培训。

而混合销售是一项销售行为,既涉及货物又涉及服务,针对同一个客户,且二者之间有直接关联关系。这是与兼营行为明显区别的标志。

如在广百广场购买广百电器销售的空调,同时广百提供送货上门服务就属于混合销售。但如果广百广场其他商家销售商品,也可一起委托广百送货,则不属于混合销售。

二者区别可从以下方面进行判断:

1.销售方是否只发生了一项销售行为?

2.该行为是否是针对同一客户发生?

3.提供的服务与销售货物之间是否具有关联从属关系?

同时满足以上条件的属于混合销售,否则为兼营行为。

同时应注意混合销售的模式仅为货物+服务,没有货物+货物(汽车+大米)、货物+不动产(别墅+宝马)、货物+无形资产(手机+网络会员)、不动产+服务(住宅+物管服务)、不动产+无形资产(住宅+品牌)等。兼营则可以上述任意模式组合。

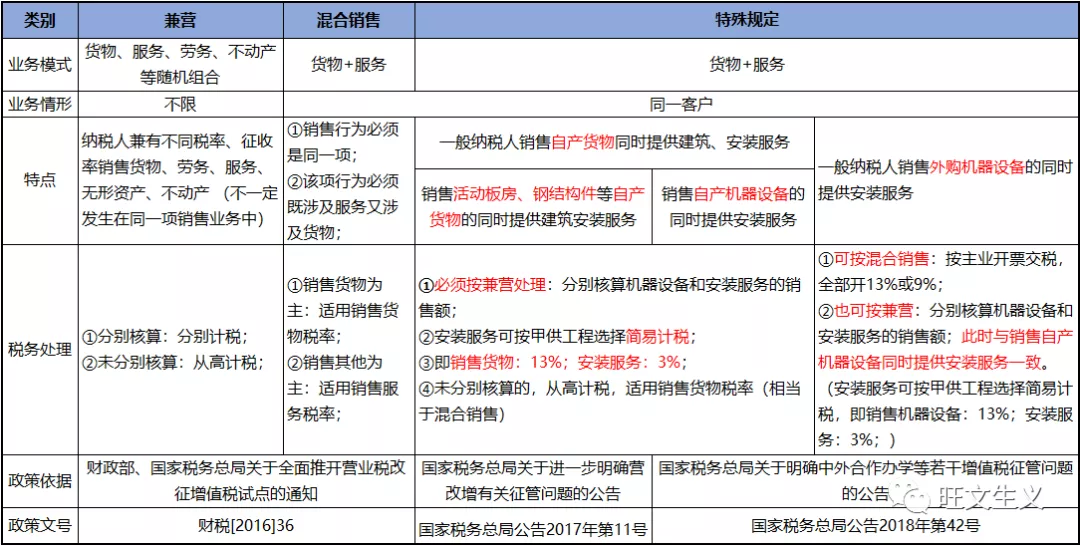

兼营和混合销售的特殊规定

(一)销售自产货物同时提供建筑安装服务

为了平衡及降低生产制造企业税负,国税总局针对销售货物提供劳务的部分业务出台了特殊规定,如分别核算销售额的,可按兼营处理,且提供劳务部分可按简易计税。原因在于很多销售货物同时提供劳务的企业很难判断谁是主业,如按销售货物13%征税,税负过重;如按提供劳务9%征税,可能导致部分企业进行恶意筹划,造成致税源流失。

《国家税务总局关于进一步明确营改增有关征管问题的公告》(国家税务总局公告2017年第11号)第一条:

纳税人销售活动板房、机器设备、钢结构件等自产货物的同时提供建筑、安装服务,不属于《营业税改征增值税试点实施办法》(财税〔2016〕36号文件印发)第四十条规定的混合销售,应分别核算货物和建筑服务的销售额,分别适用不同的税率或者征收率。

(二)销售外购机器设备同时提供建筑安装服务

《国家税务总局关于明确中外合作办学等若干增值税征管问题的公告》(国家税务总局公告2018年第42号)第六条:

一般纳税人销售自产机器设备的同时提供安装服务,应分别核算机器设备和安装服务的销售额,安装服务可以按照甲供工程选择适用简易计税方法计税。

一般纳税人销售外购机器设备的同时提供安装服务,如果已经按照兼营的有关规定,分别核算机器设备和安装服务的销售额,安装服务可以按照甲供工程选择适用简易计税方法计税。

即:销售外购机器设备的可以按混合销售也可以按兼营,关键看是否分别核算。但注意仅限于机器设备。

(三)特殊服务业(餐饮、景点、物管)

《财政部 国家税务总局关于明确金融房地产开发教育辅助服务等增值税政策的通知》(财税[2016]140号)相关规定:

九、提供餐饮服务的纳税人销售的外卖食品,按照“餐饮服务”缴纳增值税。

十一、纳税人在游览场所经营索道、摆渡车、电瓶车、游船等取得的收入,按照“文化体育服务”缴纳增值税。

十五、物业服务企业为业主提供的装修服务,按照“建筑服务”缴纳增值税。

同时解读明确:

以上“外卖食品”,仅指该餐饮企业参与了生产、加工过程的食品。对于餐饮企业将外购的酒水、农产品等货物,未进行后续加工而直接与外卖食品一同销售的,应根据该货物的适用税率,按照兼营的有关规定计算缴纳增值税。(否则所有商店都按饭店的名义来销售,税率由13%降低至6%,会造成税源流失)

《国家税务总局关于国内旅客运输服务进项税抵扣等增值税征管问题的公告》(国家税务总局公告2019年第31号)十二条规定:

纳税人现场制作食品并直接销售给消费者,按照“餐饮服务”缴纳增值税。

以例说法

因此前文1~5项所述问题,笔者认为按下述处理:

1.餐饮业案例

(1)只要是堂食的,符合36号文:餐饮服务,是指通过同时提供饮食和饮食场所的方式为消费者提供饮食消费服务的业务活动规定,无论销售自制还是外购的商品,都按混合销售处理。餐饮企业明显不以销售货物为主,因此按餐饮服务纳税。

(2)如果属于外卖的,则需要细分以下情况:

①销售蛋炒饭、自制凉菜属于餐饮企业生产加工的食品,按提供餐饮服务纳税。

②销售火腿肠一般需要再加工,也按餐饮服务纳税;

③销售自制卤蛋按餐饮服务纳税;

④销售外购带包装的卤蛋成品和可乐,则按销售货物纳税;

2.酒店业案例

(1)免费提供的早餐、洗漱用品及矿泉水,实际上其价格已包括在房费内,按住宿服务缴纳增值税。

(2)其余需要付费的酒水、特产属于酒店的兼营活动,应分别核算纳税。

3.旅游景点案例

景点侧重于提供旅游服务,提供租赁交通工具是为了更好的提供旅游体验。因此根据140号文,参照混合销售按文化体育服务纳税,不按有形动产租赁服务纳税。

4.物业公司案例

物业公司提供物管服务和收水电费、维修服务并无直接关联,因此应按兼营分别核算纳税。

(1)代收水电费按转售水电处理,根据国家税务总局公告2016年第54号,其中水费可按3%差额征税。

(2)根据140号文,维修服务应按建筑服务纳税。但如果维修服务属于物业管理服务合同的范畴,相关支出已包括在物管费当中,业主无需再行支付对价,则物业公司直接按物业管理服务纳税。(本文原创:旺文生义)

针对前文所述第5个问题,房地产公司卖房同时卖家电礼包,属于不动产+货物形式,卖物业礼包属于不动产+服务形式,原则上不属于36号文规定的混合销售,应按兼营行为分别核算销售额计算纳税。

但实务中,上述业务主要目的为促销不动产。对于销售的物业礼包,后续服务一般由物业公司提供,并非房地产企业提供。销售的家电亦为房地产企业购入后作为一种促销手段提供,最终房地产企业均需要支付对价给第三方。

因此在房地产企业销售不动产时,销售外购货物或服务的,笔者认为可参照混合销售处理,直接按销售不动产申报缴纳增值税。

目前广东、山东已明确按混合销售处理。

广东国税解答房地产开发企业营改增实务中的23个问题:销售商品房时提供精装修应按照兼营行为征收增值税;提供家具、家电属于混合销售行为,应按照该纳税人的主营业务缴纳增值税。

山东省国税局全面推开营改增试点政策指引(七):九、房地产开发企业“买房送装修、送家电”征税问题:房地产开发企业销售住房赠送装修、家电,作为房地产开发企业的一种营销模式,其主要目的为销售住房。购房者统一支付对价,可参照混合销售的原则,按销售不动产适用税率申报缴纳增值税。

其中装修服务与销售不动产适用同一税率,按兼营或混合销售税负上无差别。

兼营和混合销售总结

1.一般纳税人销售外购活动板房、钢结构件等同时提供建筑安装服务的,依然需要遵循36号文规定,按混合销售处理。

2.无特殊规定外,视同销售只适用:货物+服务模式,其中货物是指有形动产,包括电力、热力、气体在内,不包括无形资产和不动产。

3.一般纳税人销售无形资产、不动产的同时提供服务的,不属于混合销售。如卖房的同时提供签约服务、办证服务等。

4.兼营和混合销售存在筹划空间,纳税人可根据主营业务选择适用兼营或混合销售。如销售货物为主的,可选择兼营处理;提供服务为主的,可选择混合销售处理。但应注意合同条款、会计核算、发票开具与之匹配。

来源:旺文生义

2018年4月的解析——

兼营和混合销售的税务处理

一、兼营是指纳税人的经营中既包括销售货物和加工修理修配劳务,又包括销售服务、无形资产和不动产的行为。

处理原则

01纳税人兼营销售货物、劳务、服务、无形资产或者不动产:

使用不同税率或征收率的,应当分别核算适用不同税率或者征收率的销售额;未分别核算的,从高适用税率。

1.兼有不同税率的销售货物、加工修理修配劳务、服务、无形资产或者不动产,从高适用税率。

2.兼有不同征收率的销售货物、加工修理修配劳务、服务、无形资产或者不动产,从高适用征收率。

3.兼有不同税率和征收率的销售货物、加工修理修配劳务、服务、无形资产或者不动产,从高适用税率。

文件依据

1.《财政部国家税务总局关于全面推开营业税改征增值税试点的通知》(财税〔2016〕36号)第三十九条

2.《财政部国家税务总局关于全面推开营业税改征增值税试点的通知》(财税〔2016〕36号)附件2第一条第一款

3.《中华人民共和国增值税暂行条例》(中华人民共和国国务院第538号令)第三条

02纳税人兼营免税、减税项目:应当分别核算免税、减税项目的销售额;未分别核算销售额的,不得免税、减税。

文件依据

1.《财政部国家税务总局关于全面推开营业税改征增值税试点的通知》(财税〔2016〕36号)第四十一条

2.《中华人民共和国增值税暂行条例》(中华人民共和国国务院第538号令)第十六条

03适用一般计税方法的纳税人,兼营简易计税方法计税项目、免征增值税项目而无法划分不得抵扣的进项税额:

按照下列公式计算不得抵扣的进项税额:不得抵扣的进项税额=当期无法划分的全部进项税额×(当期简易计税方法计税项目销售额免征增值税项目销售额)÷当期全部销售额

主管税务机关可以按照上述公式依据年度数据对不得抵扣的进项税额进行清算。

文件依据:《财政部国家税务总局关于全面推开营业税改征增值税试点的通知》(财税〔2016〕36号)第二十九条

二、混合销售行为是指一项销售行为既涉及货物又涉及非应税劳务的行为。

成立的行为标准有两点:一是销售行为必须是一项;二是该行为必须既涉及服务又涉及货物,其“货物”是指增值税税法中规定的有形动产,包括电力、热力和气体;服务是指属于营改增范围的交通运输服务、建筑服务、金融保险服务、邮政服务、电信服务、现代服务、生活服务等。如果一项销售行为只涉及销售服务,不涉及货物,就不是混合销售;反之,如果涉及销售服务和涉及货物的行为,不是存在于统一销售行为之中,这种行为也不是混合销售行为。

处理原则

01基本规定:从事货物的生产、批发或者零售的单位和个体工商户的混合销售行为,按照销售货物缴纳增值税;其他单位和个体工商户的混合销售行为,按照销售服务缴纳增值税。本条所称从事货物的生产、批发或者零售的单位和个体工商户,包括以从事货物的生产、批发或者零售为主,并兼营销售服务的单位和个体工商户在内。

文件依据:《财政部国家税务总局关于全面推开营业税改征增值税试点的通知》(财税〔2016〕36号)第四十条

02特殊规定:纳税人销售活动板房、机器设备、钢结构件等自产货物的同时提供建筑、安装服务,不属于《营业税改征增值税试点实施办法》(财税〔2016〕36号文件印发)第四十条规定的混合销售,应分别核算货物和建筑服务的销售额,分别适用不同的税率或者征收率。自2017年5月1日起施行。此前已发生未处理的事项,按照本条规定执行。

文件依据:《国家税务总局关于进一步明确营改增有关征管问题的公告》(国家税务总局公告2017年第11号)第一条

举个例子

A百货公司销售空调并上门提供安装服务。——混合销售

B公司销售电瓶车,也提供电瓶车维修服务。——兼营

C公司提供建筑服务的过程中使用了本公司生产的建材。——不属于混合销售,分别适用不同的税率或者征收率。

友情链接:根据《国家税务总局关于小微企业免征增值税有关问题的公告》(国家税务总局公告2017年第52号),增值税小规模纳税人(兼营)应分别核算销售货物或者加工、修理修配劳务的销售额和销售服务、无形资产的销售额。增值税小规模纳税人销售货物或者加工、修理修配劳务月销售额不超过3万元(按季纳税9万元),销售服务、无形资产月销售额不超过3万元(按季纳税9万元)的,自2018年1月1日起至2020年12月31日,可分别享受小微企业暂免征收增值税优惠政策。

华税短评:商品交易日益复杂,兼营与混合销售行为在实务中较难区分,容易造成税率或者征收率使用的错误。随着国家简并增值税政策的出台,我国的增值税制也会越来越规范,纳税人的税法遵从成本也会逐渐降低。

来源:上海税务、山东国税