疫情当下,为支持中小企业发展,减轻企业资金压力,财政部 税务总局2021年10月下发《关于制造业中小微企业延缓缴纳2021年第四季度部分税费有关事项的公告》(国家税务总局公告2021年第30号)(以下简称30号公告)文件,对中小企业第四季度部分税费延缓3个月缴纳。并于2022年2月再次下发《关于延续实施制造业中小微企业延缓缴纳部分税费有关事项的公告》(国家税务总局公告2022年第2号)以下简称2号公告,将缓缴期限继续延长6个月。

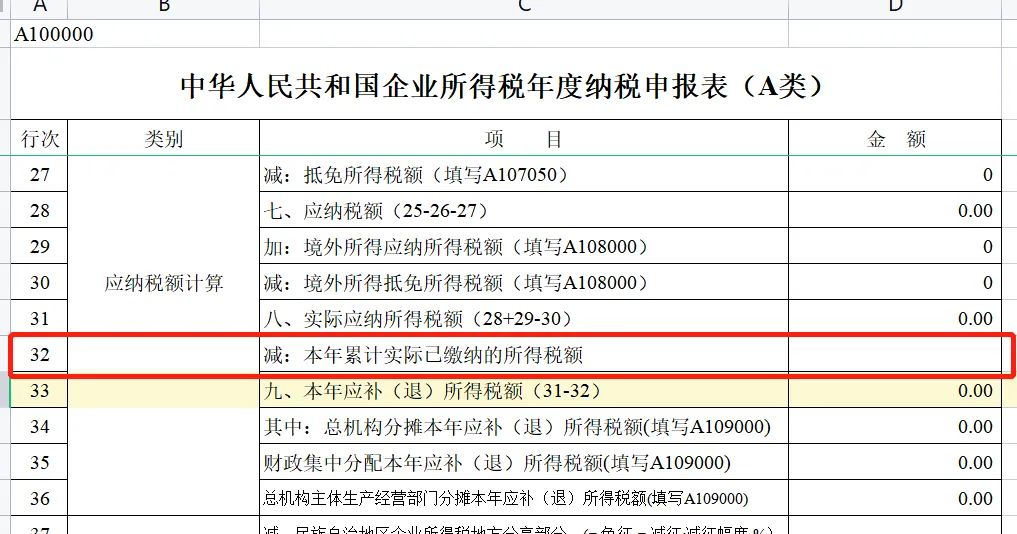

对于延缓缴纳的第四季度企业所得税,年度汇算清缴时如何填报主表第32行次“减:本年累计实际已缴纳的所得税额”?

举例:

韦德农机科技有限公司是一家专门生产农机设备的公司,属于中型企业。2021年度会计报表显示,全年利润总额1000万,按25%税率应预缴企业所得税250万,前三季度已累计预缴100万,则第四季度应预缴150万。

根据30号文件可按50%预缴,韦德公司选择享受延期,预缴75万,则2021全年总预缴175万。韦德公司会计在做2021年度企业所得税汇算清缴时,对主表第32行次“减:本年累计实际已缴纳的所得税额”填报数据拿不准,按字面实际预缴金额理解,韦德公司实际预缴金额175万,应该填报175万。此时到底是填报实际预缴的金额,还是应预缴的金额250万填报?

我们按不同口径填报的结果如下。

情况1:无论按实际预缴金额还是按应预缴的金额扣除,均需补税的情况

韦德公司2021年度汇算清缴经纳税调整后应纳税额为300万。如果季度预缴的税款按实际入库175万,则补缴125万,如果按应预缴的税款250万,则补缴50万。差额为缓交的75万。

情况2:按实际预缴扣除则补税,按应预缴金额则退税的情况

韦德公司2021年度汇算清缴经纳税调整后应纳税额为220万,如果季度预缴的税款按实际入库175万,则补缴45万,如果按应预缴的税款250万,则退税30万。一正一反差额为缓交的75万。

情况3:汇算清缴无论按实际预缴金额还是按应预缴的金额扣除,均需退税的情况

韦德公司2021年度汇算清缴经纳税调整后应纳税额为150万,如果季度预缴的税款按实际入库175万,则退税25万,如果按应预缴的税款250万,则退税100万。差额为缓交的75万。

上述三种情况在实际中均存在。

分析:

根据30号公告、2号公告的规定,缓交的税款,延缓期限届满,纳税人应依法缴纳缓缴的税费。也就是说,韦德公司第四季度缓交的75万,到期后需要按期补缴。

2号公告第三条规定:享受2021年第四季度缓缴企业所得税政策的制造业中小微企业,在办理2021年度企业所得税汇算清缴年度申报时,产生的应补税款与2021年第四季度已缓缴的税款一并延后缴纳入库,产生的应退税款由纳税人按照有关规定办理。

也就是说,汇缴产生补税的,同第四季度缓交的税款与期满时一同补上,汇缴产生退税的,该退税的按规定退税。

根据上述规定,韦德公司2021年第四季度缓交的75万,于期满7月份缴纳。

第一种情况:韦德公司2021年度应纳所得税300万,实际预缴175万,应补差125万,由于延期期满补差75万,则汇缴补差50万,合计125万于期满缴纳。

第二种情况:韦德公司2021年度应纳所得税220万,实际预缴175万,应补差45万。由于延期期满需补75万,则汇算应申请退税30万,合计补差45万。

第三种情况:韦德公司2021年度应纳所得税150万,实际预缴175万,应退税25万。由于延期期满需补75万,则汇缴申请退税100万,合计实退税25万。

通过上述几种情况的分析,由于延期届满后需补缴延期的税款,故汇算清缴填报第32行,无论上述3种的哪种,应填报按应预缴的税款填报,即韦德公司按250万填报。

来源:发哥说税 作者:威德税务师事务所

2008年12月的解答——

有关企业所得税延期申报的问题

问:所得税汇算清缴过程中经当地主管税务机关同意办理了所得税延期申报(延期至2007年5月30日),在5月中旬申报时,汇算金额大于原预缴金额,差额部分是否从5月1日计算滞纳金?

答:根据《中华人民共和国税收征收管理法》第二十七条规定:"纳税人、扣缴义务人不能按期办理纳税申报或者报送代扣代缴、代收代缴税款报告表的,经税务机关核准,可以延期申报。"上述是对纳税人、扣缴义务人可以办理延期申报的规定,同时该条第二款规定:"经核准延期办理前款规定的申报、报送事项的,应当在纳税期内按照上期实际缴纳的税额或者税务机关核定的税额预缴税款,并在核准的延期内办理税款结算。"也就是说经批准可以延期申报的同时要按规定的纳税期和税额缴纳税款,在延期内办理的是税款结算。对延期申报时应纳的税款没有按期缴纳的,应自其应缴税款的期限届满之次日起计征滞纳金。

而《征管法》第三十一条规定:"纳税人、扣缴义务人按照法律、行政法规规定或者税务机关依照法律、行政法规的规定确定的期限,缴纳或者解缴税款。纳税人因有特殊困难,不能按期缴纳税款的,经省、自治区、直辖市国家税务局、地方税务局批准,可以延期缴纳税款,但是最长不得超过三个月。"该条是关于办理延期纳税的规定,《征管法实施细则》第四十二条规定:"纳税人需要延期缴纳税款的,应当在缴纳税款期限届满前提出申请,并报送下列材料:申请延期缴纳税款报告,当期货币资金余额情况及所有银行存款账户的对账单,资产负债表,应付职工工资和社会保险费等税务机关要求提供的支出预算。税务机关应当自收到申请延期缴纳税款报告之日起20日内作出批准或者不予批准的决定;不予批准的,从缴纳税款期限届满之日起加收滞纳金。"因此,对延期缴纳税款的,在延期内是不课征滞纳金的。

贵公司所得税汇算清缴过程中经当地主管税务机关同意办理了所得税延期申报(延期至2007年5月30日),此时应按规定的期限和按照上期实际缴纳的税额或者税务机关核定的税额预缴税款,这部分预缴的税款如果未按期缴纳是要课征滞纳金的。贵在5月中旬申报时,汇算金额大于原预缴金额,也就是结算的差额部分不应课征滞纳金。